2025.11.17

法人車の残価設定型ローン導入のメリットと注意点

企業活動に欠かせない法人車。

営業や配送、送迎など用途は幅広く、法人にとって車両導入は大きな投資です。

車両購入の際に支払い方法として注目したいのが、残価設定型ローンです。

個人ユーザーでは一般化している支払い方法ですが、法人利用でも資金繰りや会計処理におけるメリットがあります。

今回は、法人が残価設定型ローンを活用する際のメリットと注意点、会計処理の方法について解説します。

残価設定型ローンとは?

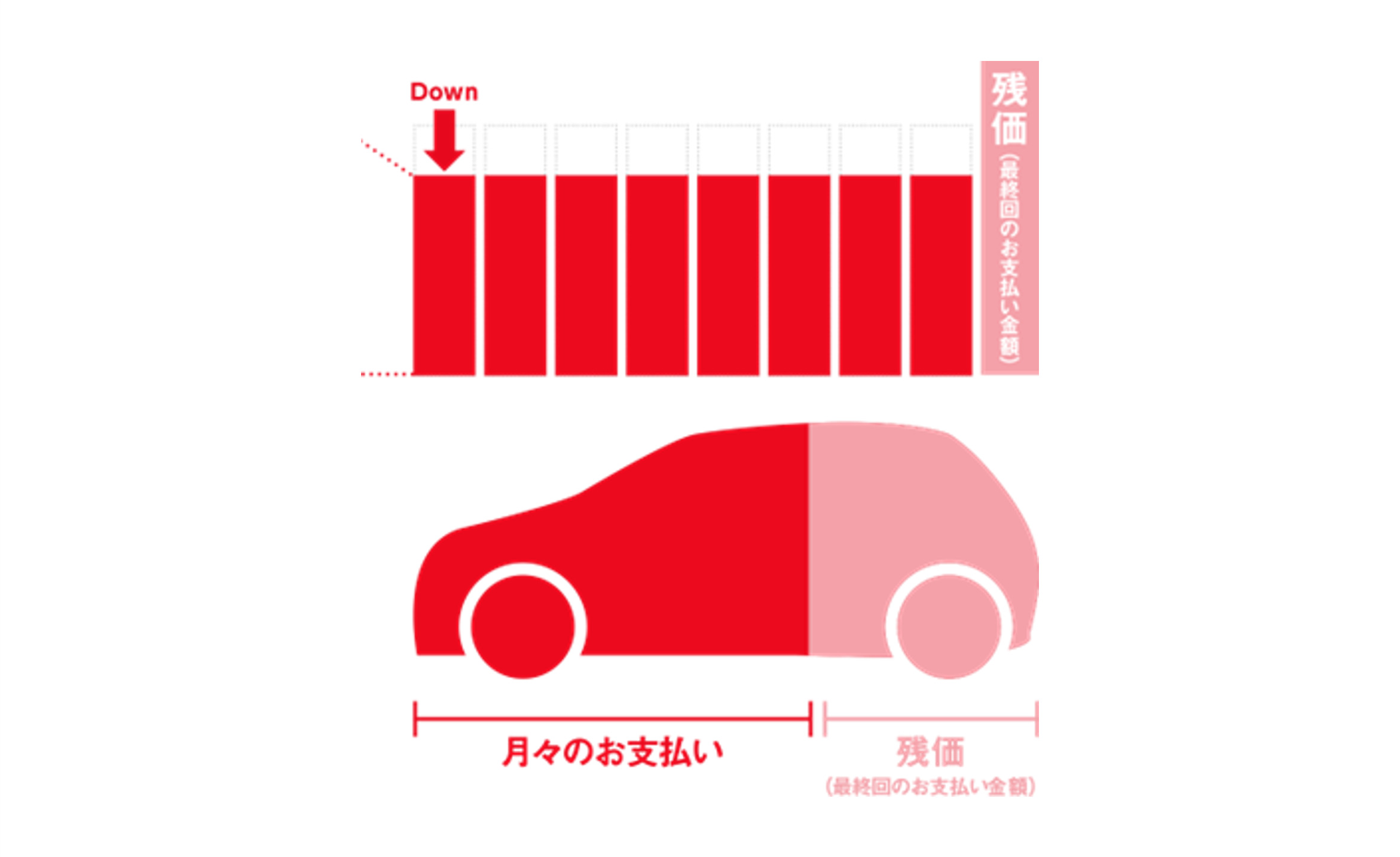

残価設定型ローンは、契約時に数年後(3~5年後程度)の車両価値=残価を設定し、その残価を差し引いた金額を分割で支払う仕組みです。

例)車両価格が300万円、3年後の残価が150万円と設定された場合、支払うのは差額150万円を36回に分割した金額+金利。

契約満了時には以下の選択が可能です。

- 車両を返却する

- 残価を支払って買い取る

- 新しい車に乗り換える

法人利用でも基本の仕組みは同じで、資金繰りの安定化や最新車両を導入しやすい点が特徴です。

法人車における残価設定型ローン活用のメリットと注意点

残価設定型ローンを法人利用する場合、以下のようなメリットと注意点があげられます。

残価設定型ローンを法人で利用するメリット

1. 初期費用を抑えられる

残価を除いた金額だけを分割払いするため、月々の負担を軽減できます。

複数台を導入する企業でも資金繰りを圧迫せず、他の事業投資に資金を振り分けやすくなります。

2. 最新の車を導入しやすい

契約満了時に返却・乗り換えを選べば、常に最新のモデルを導入できる点も大きなメリットです。

安全性能や燃費効率が向上することで、事故防止やランニングコスト削減にもつながります。

企業の「安全配慮」「環境意識」を示す点でも有効です。

3. 残価リスクを軽減できる

通常購入の場合、数年後の下取り価格は市場動向に左右されますが、残価設定型ローンではあらかじめ残価が保証されます。

資産価値の予想外の目減りを回避できるのは法人利用において安心材料です。

4. 会計処理が明確

法人の場合、残価設定型ローンは基本的に「割賦販売」として会計処理します。

資産計上と減価償却によって費用を毎期に分散できるため、費用計上のタイミングが明確で管理がしやすい点もメリットです。

残価設定型ローンを法人で利用する場合の注意点

1. 走行距離や使用条件の制限

残価保証を受けるには決められた走行距離を超えないことなどの条件があります。

営業車や配送車のように走行距離が伸びやすい場合、超過分は追加精算となりコストが増える可能性があります。

2. 長期利用には向かない

契約満了後に返却すると自社資産にはなりません。

長期間利用したい場合には、通常のローン購入や現金購入の方がトータルコストを抑えられるケースもあります。

3. 残価精算リスク

大きな事故や過度な損耗がある場合、返却時に追加費用が発生する可能性があります。

複数の社員が運転する法人利用では、車両管理体制を整えておくことが欠かせません。

4. 支払総額は現金購入より高い

分割払いに伴う金利が発生するため、同じ車を現金購入するより支払総額は高くなります。

複数台導入する場合は、トータルコストをシミュレーションしておくことが重要です。

会計処理の方法(購入扱い)

法人が残価設定ローンで車を導入する場合、会計処理は基本的に「割賦販売」として取り扱われます。

そのため、資産計上と減価償却を行う点は通常の購入と同様です。

具体的には、車両本体価格を「車両運搬具」として固定資産に計上し、支払いのうち元金部分は債務として計上します。

一方、利息部分については「支払利息」として損金処理を行います。

減価償却は法定耐用年数に基づき実施し、普通自動車の場合、基準は6年です。

例えば車両価格300万円を残価150万円設定で導入した場合も、会計上は300万円を資産計上し、減価償却を実施するのが原則です。

残価部分を除外して償却するわけではありません。

契約終了時に返却する場合には、残存簿価と返却条件との差額を損益として計上する必要があります。

したがって、税務上も「所有権留保付の割賦販売」としての処理が求められる点に注意が必要です。

最適な導入方法を比較検討しよう!

今回は法人における残価設定型ローンのメリットと注意点を解説しました。

法人が導入を検討する際には、利用頻度・走行距離・利用期間を踏まえて判断することが不可欠です。

また、車両導入の方法としては残価設定型ローンのほかに「リース契約」も選択肢に挙がります。

リースでは資産計上が不要で、毎月のリース料を経費処理できる点が特徴です。

一方、残価設定ローンは購入扱いのため減価償却を伴いますが、契約満了時の選択肢が広く、所有権が得られる点が異なります。

つまり、資産を持ちたいのか、それともコストをシンプルに経費処理したいのかによって最適な方法は変わります。

自社のニーズを整理し、税理士や会計士とも相談しながら導入することで、後悔のない車両戦略につながるでしょう。

キャッシュフローや税務戦略、社内の車両利用スタイルに応じて、リースと残価設定型ローンのどちらが自社に合うかを比較検討してみてください。

▼この記事を読んだあなたにおすすめ